Anyagias világban élünk, és bár legtöbbünk az emberi természetnél fogva vágyik a vagyonra, sokan mégis csak hű ábrándként kergetik a gazdagságot. Elképzelése és ötlete mindenkinek van arról, hogyan gazdagodhat meg, a megvalósítás azonban sokszor kudarcba fullad. A megoldás pedig egyszerű.

A bejegyzés csalódás lesz azok számára, akik a gyors meggazdagodás titkos receptjét keresik és befektetett munka, idő és pénz nélkül szeretnének milliókat keresni. A cikk helyette arról szól, hogyan lehet a való életben vagyont szerezni.

Élethosszig tartó tanulás

Ha röviden és tömören foglalnám össze a receptet, akkor így szólna: tanulni, tanulni és tanulni. Ennél persze kicsit összetettebb a dolog, de innen indul minden. Tanulás nélkül még soha senki nem vitte igazán sokra.

Itt most nem a klasszikus főiskolai képzést értem kizárólag a tanulás alatt. Sok milliárdos vállalkozó autodidakta módon tanult, könyveket olvasott, rendezvényekre járt, mielőtt élete üzletébe, befektetésébe belefogott volna.

Több híres gazdag ember bukott ki az egyetemen. Ugyanakkor később önszorgalomból képzeték magukat, és végül belátták, vagy saját bőrükön tapasztalták meg, hogy tanulás nélkül az üzleti életben gyakorlatilag borítékolható a kudarc.

A kulcs a folyamatos önfejlesztés. A tanulási folyamatnak soha nincs vége. Vállalkozóként és befektetőként tisztában kell lenned az aktuális trendekkel, újdonságokkal, a piaci viszonyokkal.

Vállalkozóké a világ

Valójában senki sem a befektetéseiből gazdagodott meg. Meggazdagodni a vállalkozásból lehet, ugyanis a legtöbb nyereséget vállalkozóként lehet elérni. Ehhez persze a legmagasabb kockázat is társul.

Elég megnézni a statisztikákat. Az induló vállalkozások 90%-a egy éven belül csődbe megy. Vállalkozni nagyon összetett dolog. Sokan úgy képzelik, hogy elég egy jó ötlet és a siker garantált. Hát nem éppen.

A sikeres megvalósításhoz csak a vállalkozók töredéke jut el. A leggyakoribb buktatók az alábbiak:

- nem ismerik a piacot

- nem ismerik a konkurenciát

- nem elég jó

- az ötletük

- termékfejlesztés hiánya

- rossz marketing stratégia

- kevés tőke

- gyenge üzleti terv

- pénzügyi terv hiánya

- rossz értékesítési stratégia

- szakértők hiánya

Ezekből egy is pont elég ahhoz, hogy hazavágja a boltot, azonban sajnos azt látom a környezetemben, hogy a kezdő vállalkozók több hibát is elkövetnek egyszerre.

Vállalkozni tehát csak úgy ajánlott, ha a fentiek mind rendben vannak, elejétől a végéig a teljes projekt ki van dolgozva és át lett számolva minden többször.

Nagyon fontos, hogy a lehető legjobb jogászok, adó-, pályázati és értékesítési tanácsadók segítsék a munkádat, ugyanis nélkülük sokmillió forintot hagysz az asztalon.

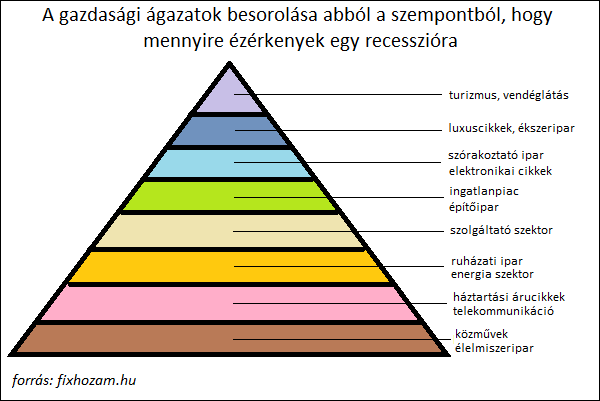

Azok a fránya vállalkozások aztán különböző élettartamra vannak kalibrálva attól függően, hogy milyen ágazatban működnek. Fel kelé ismerni, amikor az üzlet hanyatlik, és el kell engedni.

Gyakori hiba, hogy amikor már nem nyereséges az üzlet, a tulajdonos foggal-körömmel ragaszkodik hozzá, hogy újra fellendítse. Sokszor pénzt és energiát nem kímélve próbálják megmenteni a Titanicot, pedig legbelül tudják, hogy vége.

A vállalkozás nem egy gyerek, ez is egy próbatétel, hogy ilyenkor a vállalkozó felismerje a vészjósló jeleket és kiszálljon az üzletből. Ha időben hozza meg a döntést és okosan jár el, akkor bizony busás haszonnal a zsebében hagyja ott a céget.

Ez után lehet azon gondolkozni, hogy a következő lépés egy új vállalkozás legyen, vagy a megkeresett pénz befektetése. Mindkettő mellett több érv szól, általában a rendelkezésre álló összeg, és az igények döntik el, hogyan tovább.

Befektetési stratégia 5 legfontosabb szempontja

Ha ötvenévesen párszáz millióval a zsebedben azt mondod, hogy már nem vágnál bele egy új üzletbe, és inkább kerülnéd a magas kockázatot, akkor eljött az idő egy befektetési stratégia kidolgozásához. Ehhez szeretném a legfontosabb 5 szempontot megosztani.

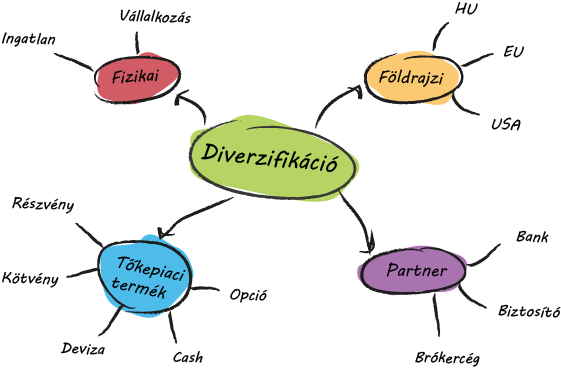

1 – Diverzifikáció

A legfontosabb, hogy minél több eszközben legyen szétosztva a tőke. Több cikket írtam korábban a diverzifikáció fontosságáról, kettőt ezek közül kiteszek ide, hiszen minden befektetési stratégia alapja a diverzifikáció:

Diverzifikációval csökkentjük a kockázatot, hiszen például ha az alacsony olajárak miatt az olajrészvények gyengén teljesítenek, a bankszektor attól még virágozhat.

Egy másik példa: a dollár gyengülését ellensúlyozhatjuk, ha nem csak amerikai, hanem mondjuk japán, svájci és angol részvényekbe is fektetünk.

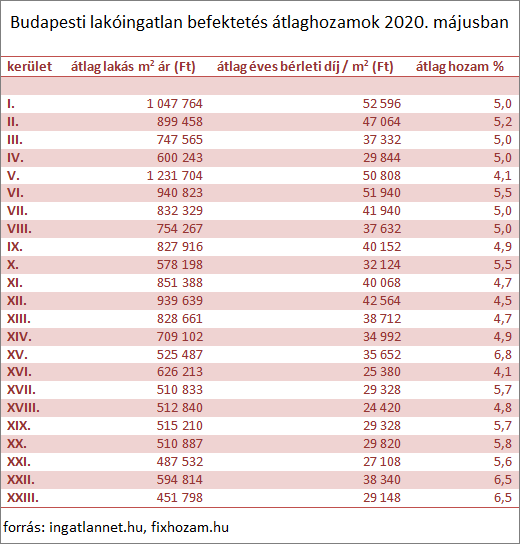

Ingatlan portfólió kialakításkor például előnyös, ha nem csak lakóingatlan, hanem üzlethelyiség, garázs, és termőföld is szerepel a befektetési eszközök között. Ha például a lakáspiac visszaesik, akkor az ingatlanokba fektetett tőkénknek csak egy része kerül veszélybe.

2 – Likviditás

Szintén döntő fontosságú, hogy ne az összes pénzünket fektessük be, hanem maradjon egy minimum 20% körüli összeg likvid formában, tehát akár készpénzben vagy folyószámlán. Ennek az a jelentősége, hogy egy váratlan esemény miatt a portfólió újratervezésre válhat szükségessé.

Ha nincs hozzáférhető pénzünk, akkor sokkal kisebb a mozgásterünk. Csak a befektetett eszközök arányán tudunk változtatni, eszközöket tudunk eladni, de nem tudunk új forrást bevinni a portfólióba.

Időnként szükséges a portfólió finomhangolása a maximális profit érdekében. Egyes ágazatok, eszközök kicsit alulteljesítenek, míg mások fellendülnek. Ilyenkor célszerű a trendeknek megfelelően kicsit változtatni a portfólió összetételén.

3 – Kockázatkezelés

Szintén a stratégiaalkotás alapja a megfelelő kockázatkezelés, ugyanis a portfólió egyes eszközei különböző kockázati szintűek. Tisztában kell lennünk azzal, hogy milyen hozamra tehetünk szert és milyen eséllyel veszítünk a pénzünkből.

Ha ez a lépés kimarad, kellemetlen meglepetés érhet minket. Ha a túlsúlyba kerülnek a kockázatosabb eszközök, a vállaltnál nagyobb kockázati szintű lesz a portfólió is, melynek eredménye a vártnál nagyobb veszteség lehet rövidtávon.

4 – Kilépési terv

Gyakori hiba, hogy a portfólió megtervezésekor nincs kidolgozva a kilépési terv, ezért aztán, amikor megváltoznak életkörülményeink, kénytelenek vagyunk akár veszteséggel kiszállni egy-egy eszközből. Ennek lehet elejét venni egy előre megtervezett kilépési stratégiával.

Tudnunk kell, hogy milyen távra tervezzük a befektetéseinket. Ennek megfelelően rövid-, közép- vagy hosszú távú kilépési tervet szükséges kialakítani annak érdekében, hogy a profit kiszámítható legyen, és rendelkezésre álljon a kiszálláskor.

Kilépési terv nélkül befektetni olyan, mintha úgy szállnánk fel a repülővel, hogy nem tudjuk, mennyi üzemanyag van a tankban. Elég veszélyesen hangzik, és bizony sokat lehet bukni, ha épp rosszkor van szükség a pénzünkre.

5 – Portfólió menedzsment

Egy befektetési portfólió folyamatos menedzselést, kezelést igényel. Lehet, hogy idén virágzik az e-kereskedelem, és a csőd szélén a turizmus, de ez hamar változhat. A piaci trendeknek megfelelően időről időre újra kell tervezni az eszközök arányát.

Ez különösen igaz a részvényportfólióra, hiszen az árfolyamok akár néhány hét, vagy akár nap alatt éles fordulatot vehetnek. Jelenleg például szárnyal a Tesla, múlt héten elérte az 1000 dolláros álomhatárt.

Eleve fellendülésre van ítélve minden, ami a megújuló energiával kapcsolatos. Szemmel kell tartani a globális fejleményeket, piaci folyamatokat, és annak megfelelően alakítani az eszközöket, továbbra is szem előtt tartva a diverzifikáció fontosságát.

Összefoglalás

Meggazdagodni soha nem lesz könnyű, pláne nem tanulás és önfegyelem nélkül. Folyamatosan áldozatokat kell hozni annak érdekében, hogy évről évre gyarapítsuk a pénzünket. Ennek leggyorsabb módja a vállalkozás indítása, de ez a legkockázatosabb is egyben.

Ha már rendelkezésre áll az áhított összeg, a fókusz a vállalkozásról a befektetésre kerül, ahol ugyanannyi buktató vár minket, mint a vállalkozásunk során. Megfontoltan, kemény munkával és szakértők tanácsait követve sikerülhet elérni a milliomos életet.

Ha tetszett a cikk és hasznosnak találod, akkor kedveld be és oszd meg Facebook-on! Várom a véleményeket, tapasztalatokat a hozzászólásokban.

Kapcsolódó cikkek:

- Óriási kockázatot vállalsz, ha nincs vésztartalékod

- Biztos hozam, avagy arbitrázs befektetés

- 15 jelentős különbség a vagyonos és az átlagemberek között

- Milliomos szeretnél lenni? Íme, a recept

- Hol rontja el a legtöbb lottónyertes?

- Így támogassuk gyermekeinket, avagy életünk legjobb befektetése

- Mindenét ingatlanba fektette, most nincs bevétele – Esettanulmány

A cikkben szereplő elemzések, stratégiák és ajánlók nem minősülnek befektetési tanácsadásnak vagy befektetési elemzésnek. Nem adunk ajánlatot befektetésre, értékpapírok jegyzésére, vásárlására vagy eladására.

A bejegyzés tartalma a szerző szubjektív véleménye, nem közvetít pénz- vagy tőkepiaci szolgáltatást. A posztban olvasható információ kizárólag tájékoztató jellegű, a befektetési döntéseket minden felelős személy saját maga hozza meg. Ezeknek a döntéseknek a felelőssége nem hárítható át a fixhozam.hu oldal szerzőjére.