A március 23-án jegyzett árfolyamához képest (213 USD) 74 dollárral nőtt a technológiai órás papírjainak árfolyama, azonban aligha fog új csúcsot elérni az Apple a második negyedévben. A mai cikkben ennek okait fogom kifejteni a technikai elemzés segítségével.

A részvény szép teljesítményt hagyott maga mögött áprilisban, alulról felfelé törte a 200 napos exponenciális mozgóátlagot négy hetes konszolidáció után. A kínai bolthálózat újranyitásának hírére az optimistábbak megnyitották long pozícióikat annak ellenére, hogy március közepén Európában és az Államokban az összes üzletét bezárta az Apple.

A növekvő munkanélküliség aligha fogja növelni a keresletet a drága iPhone-ok iránt. Múlt héten írtam egy cikket, mely tartalmaz egy piramis ábrát, csoportosítva az iparágakra azon szempont szerint, hogy milyen mértékben érzékenyek egy gazdasági válságra.

Az elektronikai cikkek a harmadik helyet foglalják el a nyolcas skálán. Az emberek ilyen időkben a szükségleteik finanszírozásával vannak elfoglalva és nem költenek olyasmire, ami nem létfontosságú.

A bezárások az ellátási láncot és a külső szoftverfejlesztőket is érinti, és a jelenlegi állapotok szerint nehezen elképzelhető, hogy jelentősen javulna a helyzet a második negyedévben. Ugyanakkor az Apple-nek, mint brand-nek van akkora ereje, hogy a márka hívei ismét vásárlásra ösztönözze, amint az értékesítés helyreáll.

Rövid történelmi áttekintés

Az Apple részvény a 90-es években szinte végig gyengén teljesített, miután az iOS veszített népszerűségéből és piaci részesedéséből a Windows elleni verseny során. 1998-ban 5 éves mélypontról jött vissza, majd az dot-com lufi felfúvódása alatt elérte addigi csúcsát (5.37 USD).

A lufi kipukkanása után 2003 áprilisáig tartott a papír mélyrepülése, visszazuhanva ismét 1 USD alá, történelmi vételi lehetőséget kínálva. 2005-ben aztán ismét csúcson tetőzött az árfolyam, és meg sem állt 29 dolláros árfolyamig, melyet 2008 év elején ért el.

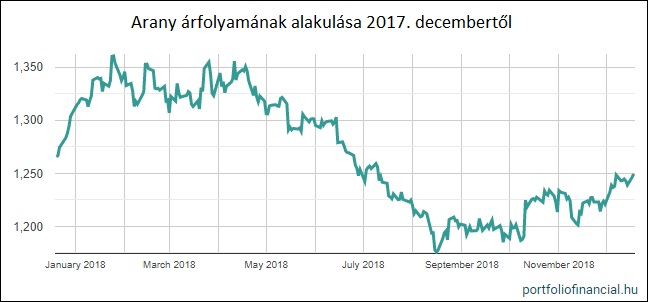

A többi papírhoz képest viszonylagos ellenállást mutatott az Apple részvény a 2008-as gazdasági válság után, és csak két évre volt szüksége, hogy az árfolyama ismét rekordot döntsön. A rali 2012-ben állt meg, ekkor 100 dolláron jegyezték a papírt. Egy rövid korrekció következett, melynek támasz szintje az 50 hónapos exponenciális mozgóátlag volt 2013-ban.

Ezt követően az Apple árfolyama stabilan emelkedő trendet mutatott leszámítva a 2016-ban és 2019-ben megjelent korrekciókat, melyeknek szintén az 50 hónapos exponenciális mozgóátlag jelentette a támasz szintet.

Az utolsó rali idén januárban ért véget, az év elején 327 dollár fölött jegyezték a papír árfolyamát. Ezt követően a legmeredekebb esés következett 2018 negyedik negyedéve óta. Még így is jóval a 2018. decemberi mélypont fölött maradt az árfolyam, ami biztató a jövőre nézve.

Rövidtávú kilátások

A havi stochastic indikátor alapján a részvény eladási ciklusba lépett idén februárban, történetének legtúlvásároltabb periódusa után, jelentősen növelve egy 6-9 hónapig tartó gyengébb időszak esélyét. Az indikátor szerint a következő hónapokban medvepiaci trend fogja alakítani az árfolyamot a rövid távú esetleges fordulatok ellenére.

Ez a kétoldalú alakzat a megforduló trend kezdetét jelezheti, és akár megdöntheti a márciusi mélypontot is. Az év eleji rali végére az 50 hónapos exponenciális mozgóátlag, mely a 180$-os árfolyamszint óta emelkedik, elérte a 2018-as 0,786 Fibonacci visszatérési szintet, valószínűsítve egy hosszabb lefelé irányuló trendet, amennyiben az árfolyam a márciusi támaszszint alá esik.

Fontos megjegyezni, hogy amennyiben az árfolyam áttöri ezt a támaszszintet, az egyben azt is jelenti, hogy sikertelen a kitörés a 2018. októberi ellenállás szintből, melynek csúcsa 228$ volt. Ha ez bekövetkezik, úgy jelentősen csökken a valószínűsége egy olyan felfelé irányuló trendnek a következő 12 hónapban, mely akár megcélozhatná az eddig csúcsot jelentő 327,68$-os szintet.

Konklúzió

Bár az Apple árfolyama szépen visszapattant a márciusi mélypontról, a technikai elemzés szerint az év végéig a medvepiaci trend fogja irányítani az árfolyamszintet esetleges kisebb kilengések ellenére.

Ha tetszett a cikk és hasznosnak találod, akkor kedveld be és oszd meg Facebook-on! Várom a véleményeket, tapasztalatokat a hozzászólásokban.

Szeretnél hetente összefoglalót kapni a legfrissebb cikkekről? Iratkozz fel hírlevelünkre!

Kapcsolódó cikkek:

- Azt szeretné, hogy nehezek vagy puhák legyenek az Ön tőzsdei árui?

- Az olajárak visszatérése a pandémiát megelőző szintekre

- Dotcom lufi 2.0

- Szektor rotáció, avagy hogyan győzzük le a piacot?

- 3 domináns tőkepiaci trend 2020 második felében

- 2 milliárd dolláros klímavédelmi alapot indít az Amazon

- Lakossági befektetők VS. alapkezelők: 1-0

A cikkben szereplő elemzések, stratégiák és ajánlók nem minősülnek befektetési tanácsadásnak vagy befektetési elemzésnek. Nem adunk ajánlatot befektetésre, értékpapírok jegyzésére, vásárlására vagy eladására. A bejegyzés tartalma a szerző szubjektív véleménye, nem közvetít pénz- vagy tőkepiaci szolgáltatást. A posztban olvasható információ kizárólag tájékoztató jellegű, a befektetési döntéseket minden felelős személy saját maga hozza meg. Ezeknek a döntéseknek a felelőssége nem hárítható át a fixhozam.hu oldal szerzőjére.