A gazdasági fellendülés, majd azt követő recesszió ciklikussága természetes gazdasági folyamat. Közhely, de recesszió idején az érték alapú befektetések árfolyama csökken, ezért ilyenkor átmenetileg veszítünk a befektetett pénzünkből. Szerencsére létezik olyan stratégia, melynek a segítségével minimalizálni lehet a veszteséget, sőt akár még profitálhatunk is a visszaesésből. A mai posztban ezt fogom kifejteni.

Mi az a recesszió?

Először is tisztázzuk magának a recessziónak a fogalmát. Recesszióról akkor beszélünk, ha tartósan visszaesik a gazdasági termelés. Bár több definíció létezik, a közgazdászok általánosan elfogadott elmélete szerint két olyan egymást követő negyedévet tekintenek recessziónak, melyekben egyaránt csökken a GDP (bruttó hazai termék) az előző negyedévhez képest.

Foglaljuk össze a recesszió jellemzőit:

- romlik a fogyasztói és a befektetői bizalom

- csökken a foglalkoztatottság

- csökken a reálbevétel

- visszaesik a termelés

- csökken a nagy- és kiskereskedelmi forgalom

Recesszió idején a befektetők kockázatvállalása csökken, ezért a kockázatosabb eszközökből a kevésbé kockázatos eszközökbe menekülnek. Több évtizedes tendencia, hogy válság idején a részvényportfóliójuk egy részét aranyba vagy államilag garantált kincstárjegyekbe és állampapírokba csoportosítják át.

Stratégia recesszió idején

Az első és legfontosabb szabály, hogy mindig az összképet kell nézni, ne vesszünk el a részletekben. Fókuszáljunk a globális gazdasági folyamatokra és ne az egyes gazdasági ágazatok, vagy részvények be- és kiszállási jelzéseire figyeljünk.

Bár a történelem már bebizonyította, hogy bizonyos eszközök árfolyama ciklikusan nő és csökken gazdasági válság ideje alatt, egyszerűen túl bonyolult számítások és elemzések szükségesek ezek időzítéséhez egy lakossági befektető számára.

Ezzel együtt valóban létezik működő stratégia kisbefektetők számára is, mellyel nem csak megőrizhetik portfóliójuk értékét, de hozamra is szert tehetnek.

Makroökonómia és a tőkepiac

Érdemes ezt a témakört a recesszió makroökonómai aspektusa felől megvizsgálni és górcső alá venni a tőkepiacra gyakorolt hatását. Amikor a gazdaság recesszióba fordul át, a cégek jellemzően visszafogják a beruházásokat, a fogyasztás visszaesik és az optimista közhangulatot felváltja a bizonytalanságtól való félelem.

Gazdasági válság idején teljesen természetes jelenség, hogy a befektetők is féltik a tőkéjüket és aggódnak a várható hozamok miatt. Hogy enyhítsék a vélt vagy valós veszteségeiket, csökkentik a kockázatot portfóliójukban. Ez a magatartás néhány jól felismerhető tőkepiaci trendben nyilvánul meg.

Tőkepiaci trendek recesszió alatt

Recesszió idején az értékpapír befektetések kockázata megnő, ezért azok a befektetők, akik kevésbé tűrik a magasabb kockázatot, kénytelenek csökkenteni részvényállományukat és biztonságosabb eszközök felé csoportosítják át tőkéjük egy részét.

Ez történt múlt hónapban is, ahogy a koronavírus okozta járvány egyre inkább elkezdett terjedni a világban. Ezért fordul elő gyakran, hogy az értékpapírpiac már a recesszió előtt elkezdi a zuhanórepülést.

Részvénybefektetés válság idején

A történelem során egyértelművé vált, hogy a recesszió egyik fő indikátorai a tőkepiaci indexek. A 2001 év végi dot-com lufi kipukkanása előtt jóval már az előző év közepétől stabilan estek a tőzsdék. Jó hír a befektetőknek, hogy még egy medvepiac idején is lehet találni olyan részvényt, melyek felülteljesítenek (lásd Opus, mely a hónap eleje óta töretlenül emelkedik).

A recesszió alatti részvénybefektetés kulcsa, hogy a biztonságra játsszunk. A legjobb olyan nagy múltú cégek papírjaiba fektetni, melyek stabil anyagi háttérrel rendelkeznek. Miért fontos ez? Azért, mert rengeteg tartalékra van szükség ahhoz, hogy átvészeljék ezt a nehéz időszakot és folytatni tudják a működést, amikor visszatér minden a régi kerékvágásba.

A frissen alapult társaságoknak likviditási gondjaik lehetnek recesszió idején, veszélybe kerül a működésük és könnyen eljuthatnak arra a szinte, hogy ideiglenesen (vagy akár végleg), be kell zárniuk.

Használjuk a józan eszünket. Tegyük fel a következő kérdéseket magunknak?

- Melyek azok az ágazatok, melyek elsőnek esnek el bevételtől, ha kevesebb az emberek pénze?

- Mely szektorokban eshet vissza a kereslet válság idején?

- Melyek azok a termékek, melyekre minden körülmények között szükségünk van?

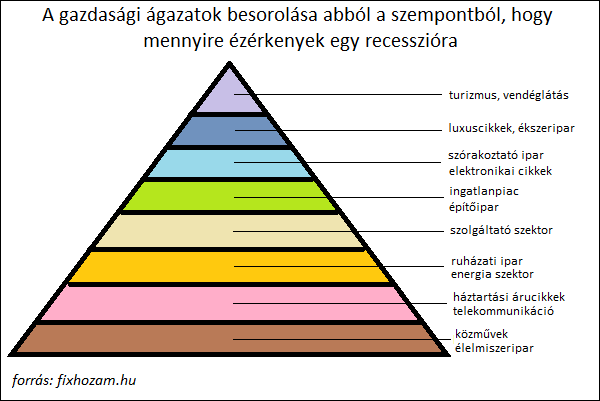

Ezeknek a kérdéseknek a megválaszolása segít eldönteni milyen iparágakba érdemes fektetni recesszió idején. Az alábbi ábra azt szemlélteti, hogy mennyire érzékenyek a különböző ágazatok a gazdasági válságok hatásaira.

Értelemszerűen a piramis tetején a legsérülékenyebb, míg a piramis alján a legkevésbé érintett ágazatok foglalnak helyet.

A diverzifikáció még mindg a legfontosabb

A tegnapi posztban egy diverzifikált portfólió összeállításának 5 lépését mutattam be, ezért ma nem részletezem a diverzifikáció fontosságát, de itt is meg kell említenem. Kockázatos lenne kizárólag olyan cégekbe fektetni, melyek a piramis alsó felében elhelyezkedő ágazatokban működnek.

Fix hozamú termékekkel (kötvények, bankbetét) és állampapírral kombinálni az értékpapír portfóliót jelentősen csökkenti az esetleges veszteséget, sőt ha jól választottuk ki az eszközöket, már középtávon nyereséget könyvelhetünk el.

Fix hozamú stratégia recesszió alatt

A fix hozamú termékek piaca ugyanúgy érzékeny recesszió idején a csökkenő kockázatvállalásnak. A befektetőket elbizonytalaníthatja a hitelkockázat, és emiatt eladhatják vállalati kötvényeiket vagy jelzálogleveleiket, mivel a nem teljesülési arányuk magasabb, mint az államkötvényeké.

Ahogy a gazdaság gyengül, egyre nehezebb a vállalkozásoknak bevételt és profitot termelni. Ez oda vezethet, hogy bizonyos cégek hitelfizetési nehézségekkel küzdenek, legrosszabb esetben csődbe is mehetnek.

A kereslet a vállalati kötvények iránt csökken, és megnő az államkötvények és állampapírok iránt, ennek következtében megnő a vállalati kötvények (különösen a rövid lejáratú kötvények) hozama.

Nyersanyagok

Jellemző tendencia, hogy recesszió idején a nyersanyagok árfolyama is csökken. A termelés visszaesése miatt ugyanis kevesebb nyersanyagra van szüksége a vállalkozásoknak. Recesszió előjele lehet a nyersanyagárak csökkenése is.

Amikor ismét növekedni kezd a gazdaság, a nyersanyagárfolyamok emelkednek a megnövekedett kereslet miatt. A termelés növekedése következménye a nyersanyagárfolyamok emelkedése. Az olaj jelenlegi árfolyam hullámvasútjában is nagy szerepet játszik a csökkenő kereslet, melyet a koronavírus okozta járvány elleni korlátozások bevezetése idézett elő.

Használjuk ki a gazdasági fellendülést

Ahogy gazdasági válság idején visszaesik a termés és csökkennek az árfolyamok, ellentétes folyamatok játszódnak le a válságot követő fellendülés idején. Megnő a termelés, az árfolyamok pedig ismét emelkednek, ugyanis mindenki be akar szállni és kér egy szeletet a torából.

Akárcsak recesszió alatt, szintén a makrogazdasági adatok segítenek jó döntést hozni. A kormányok lazább monetáris politikát folytatnak, hogy enyhítsék a recesszió hatásait, és elősegítsék a gazdaság mielőbbi talpra állásást.

Az alacsony kamatkörnyezet következtében megnő az érdeklődés a magasabb kockázatú és várható hozamú befektetési eszközök iránt. Tipikusan a részvénypiacok is ezért szoktak szárnyalni recesszió után. A befektetők keresik a magas hozamot és hajlandók magasabb kockázatot vállalni.

Kockázat és várható hozam alakulása

Fontos megjegyezni, hogy a recesszió és fellendülés ciklikussága miatt az értékalapú befektetések kockázata és várható hozama folyamatosan változik. Amikor az indexek lent vannak, akkor megnő a várható hozam a kockázathoz képest.

Ugyanígy, amikor elindul a fellendülés és az árfolyamok visszatérnek a recessziót megelőző szintre, ugyanolyan kockázat mellett már kisebb várható hozammal számolhatunk.

Összefoglalás

Gazdasági recesszió alatt érdemes hosszú távon gondolkodni, csökkenteni a portfóliónk kockázatát és tartalékolni a fellendülés idejére. Természetesen szinte lehetetlen napra pontosan meghatározni a gazdasági válság kezdetét és végét, de az előjeleket könnyen fel lehet ismerni.

Akkor profitálhatunk a recesszióból, ha elég fegyelmezettek vagyunk ahhoz, hogy:

- ne kövessük a tömeget

- építsük le részvényportfóliónkat, amikor az indexek a csúcsokat döntik

- várjuk ki a válságot és akkor vállaljunk kockázatot, amikor mások elkerülik

Ha tetszett a cikk és hasznosnak találod, akkor kedveld be és oszd meg Facebook-on! Várom a véleményeket, tapasztalatokat a hozzászólásokban.

Szeretnél hetente összefoglalót kapni a legfrissebb cikkekről? Iratkozz fel hírlevelünkre!

Kapcsolódó cikkek:

- Azt szeretné, hogy nehezek vagy puhák legyenek az Ön tőzsdei árui?

- Az olajárak visszatérése a pandémiát megelőző szintekre

- Dotcom lufi 2.0

- Szektor rotáció, avagy hogyan győzzük le a piacot?

- 3 domináns tőkepiaci trend 2020 második felében

- 2 milliárd dolláros klímavédelmi alapot indít az Amazon

- Lakossági befektetők VS. alapkezelők: 1-0

A cikkben szereplő elemzések, stratégiák és ajánlók nem minősülnek befektetési tanácsadásnak vagy befektetési elemzésnek. Nem adunk ajánlatot, befektetésre, értékpapírok jegyzésére, vásárlására vagy eladására. A bejegyzés tartalma a szerző szubjektív véleménye, nem közvetít pénz- vagy tőkepiaci szolgáltatást. A posztban olvasható információ kizárólag tájékoztató jellegű, a befektetési döntéseket minden felelős személy saját maga hozza meg. Ezeknek a döntéseknek a felelőssége nem hárítható át a fixhozam.hu oldal szerzőjére.