A hosszú távú vagyonépítés egyik elengedhetetlen feltétele, hogy a tőkénk minimum 50%-át alacsony kockázatú eszközökbe fektessük. A mai bejegyzésben a legnépszerűbb biztonságos eszközöket gyűjtöttem össze.

1 – Pénzpiaci alap

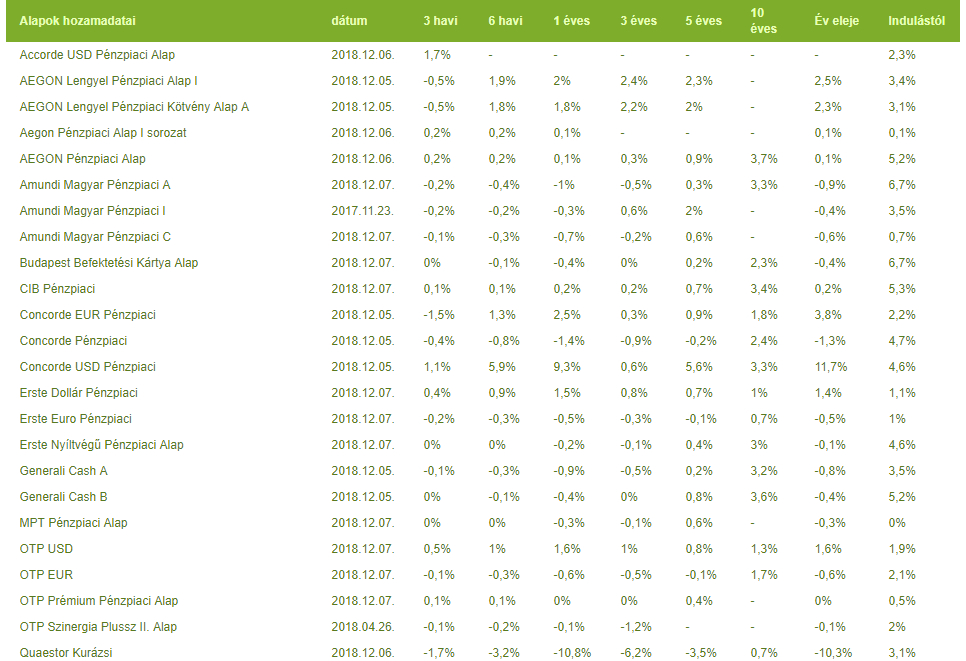

A pénzpiaci alapok olyan befektetési alapok, melyek különböző bankok lekötött betétjeibe és rövidlejáratú állampapírokba fektetik a kezelt tőkét. Legnagyobb előnye a biztonság, ugyanakkor hozamát tekintve a megtakarítási számla szintjét sem érik el.

Egyetlen érv szól mellette, mégpedig hogy a létező legbiztonságosabb befektetési eszköz, hiszen a pénzpiaci alap tulajdonképpen a legbiztonságosabb eszközökből összeállított, jól diverzifikált portfólió.

Javasolt stratégia: Akkor fektessünk pénzpiaci alapba, ha a maximális biztonság a legfontosabb

2 – Megtakarítási számla

Ha nem szeretnéd a pénzedet lekötni, akkor tarthatod a pénzed megtakarítási számlán. Előnye, hogy az összeg bármikor hozzáférhető a kamatot pedig havonta írják jóvá, tehát ha 3 hónap után veszed ki a pénzed, az addigi hozamokat is megkapod.

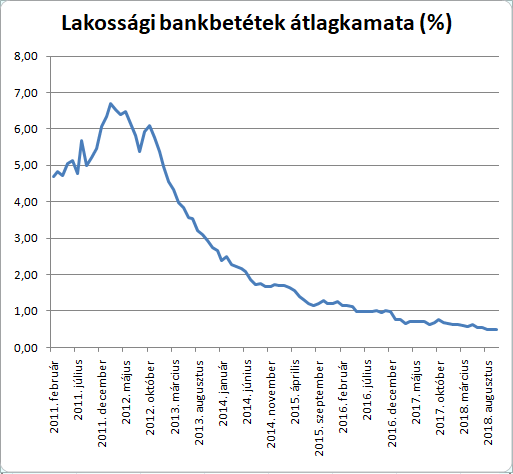

Sajnos nagyon minimális a hozama. A legjobb haza termék is csak kb. 1% kamatot fizet a legjobb esetben, ergo az inflációt sem éri el. Teljesen likvid, de cserébe nagyon alacsony hozamot kínál.

Javasolt stratégia: Tartsuk készpénzünket ilyen számlán, hogy enyhítsük az inflációt

3 – Bankbetét

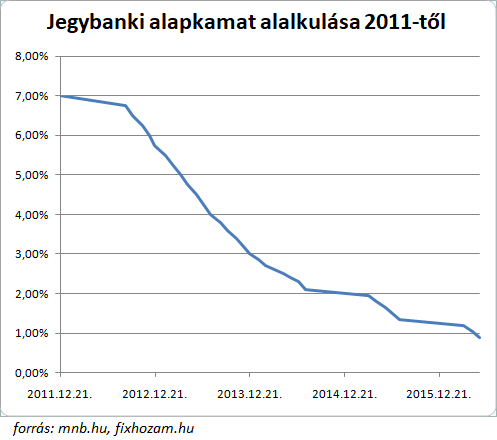

Abszolút biztonságos eszköz, kvázi az egyetlen kockázat, hogy a bank csődbe megy, míg bent van a pénzed. A hozama természetesen egyáltalán nem kimagasló, manapság kb. 2-3% kamatot fizetnek a bankok a pénzünkre attól függően, hogy mekkora összeget kötünk le és milyen futamidőre.

Az egyik probléma a lekötött betéttel, hogy nem teljesen likvid. Ha a futamidő közben szükségünk van a pénzre, akkor bukjuk a hozamot. A másik gond, hogy gyakorlatilag az infláció elviszi a hasznunkat, ezért a bankbetét inkább a tőkénk reálértéknek megőrzésére alkalmas, mintsem befektetésnek.

Javasolt stratégia: Átmeneti, rövidtávú befektetés, illetve diverzifikáció céljából

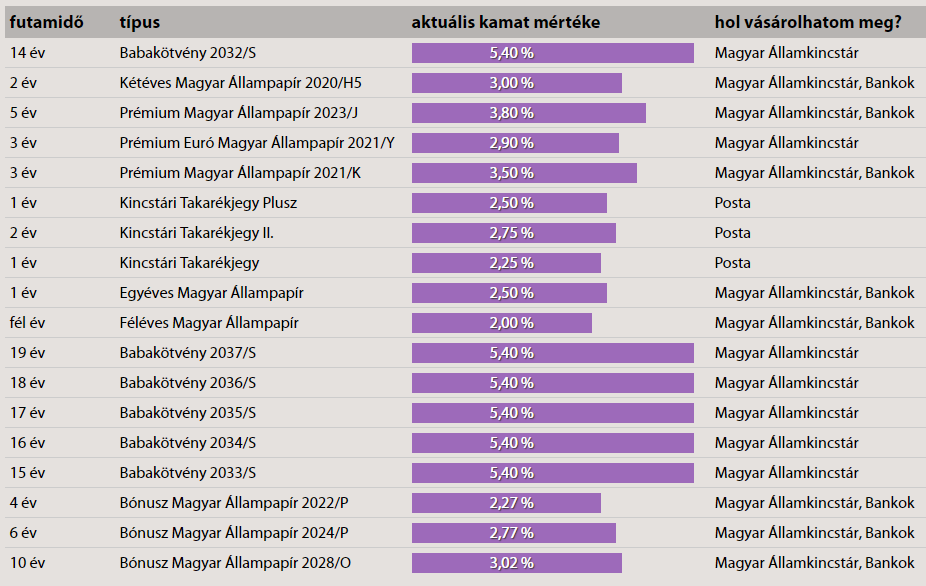

4 – Állampapír

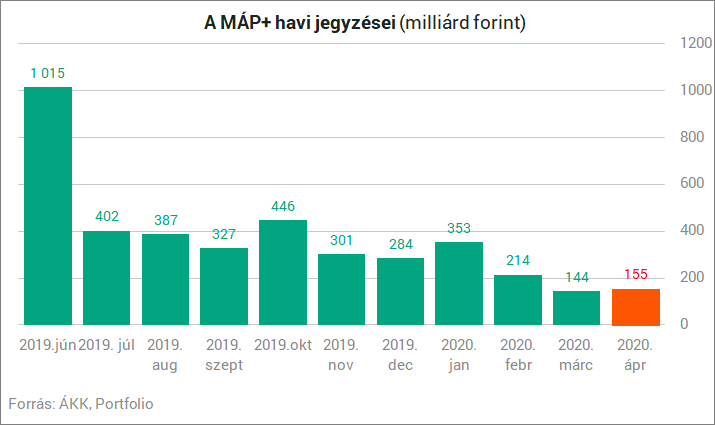

Nagyon népszerű volt tavaly a szuperállampapír (MÁP+), mely 5% fix hozamával magasan a legvonzóbb termék a biztonságos eszközök közül. Hátránya, hogy egyáltalán nem likvid, a lejárati idő előtti visszaváltás a hozam elveszítésével jár.

Kb. az infláció dupláját lehet elérni hozamként a MÁP plusszal, de más termékek is vannak, melyek fixen 3% infláció fölötti kamatot fizetnek. Ilyenek például a babakötvények, melyek talán a legalkamasabb eszközök gyermekeink támogatására.

Javasolt stratégia: Az állampapírnak helye van egy diverzifikált közép- és hosszú távú portfólióban.

5 – Vállalati kötvények

A vállalati kötvények olyan hitelviszonyt megtestesítő értékpapírok, melyek esetében a kibocsátó vállalat pénz visszafizetési garanciát vállal. Kamatozása lehet fix, vagy változó, lejárat szerint pedig rövid, közép- és hosszúlejáratú kötvényeket különböztetünk meg.

Az állampapírokkal szemben magasabb kockázatot jelent a vállalati kötvény, ennek megfelelően magasabb hozamot is kínál. Minél hosszabb futamidejű egy kötvény, annál magasabb a kockázata is.

A fix kamatozású kötvények esetén a kibocsátó vállalja, hogy az előre meghatározott időpontonban törleszti a kötvény névértékének százalékban megállapított kamatot, mely a futamidő végéig változatlan. Lejáratkor pedig visszafizeti a névértéket is.

A változó kamatozású kötvény esetén a kibocsátó előre meghatározott időpontokban fizeti a névérték százalékban megállapított kamatát. A kamat időben változik, általában az aktuális piaci kamatot követi.

Javasolt stratégia: közép- és hosszú távú befektetési portfólió részeként ajánlott

6 – Magánnyugdíjpénztár

Az egyik legfontosabb termék, már egy korábbi cikkemben is hangsúlyoztam, hogy milyen fontos időben elkezdeni félretenni a nyugdíj célú megtakarításunkra. Minden pénztárnál lehet különböző kockázati szinttű terméket választani, tehát alacsony kockázatút is.

Ezeknek a hozamai általában alacsonyabbak a kockázatosabb portfólióknál, de úgy gondolom, hogy a nyugdíjunk esetében kiemelten fontos a biztonság, a magasabb hozam szerintem másodlagos.

Miért fontos magánnyugdíjpénztárba fizetni? Azért, mert ha csak az állami nyugdíjra támaszkodunk, akkor a fizetésünk kb. felét fogjuk kapni nyugdíjként reálértéken.

Egy magánnyugdíjpénztárral ezt az összeget egészíthetjük ki, hogy ne kelljen a megszokott életszínvonalunkról lemondani nyugdíjas éveinkre.

Javasolt stratégia: ajánlott már a munkába állást követően a jövedelmünk min. 10%-át magánnyugdíjpénztárba fektetni

7 – Befektetési alapok

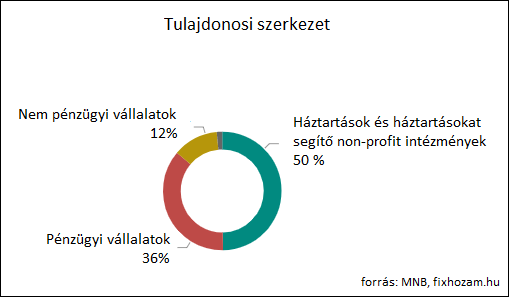

A legtöbb pénzintézetnél lehetőség van ún. tőkevédett, tőkegarantált, illetve hozamvédett, vagy hozamgarantált befektetési alapokba fektetni. Ezek hasonló termékek minimális különbséggel.

A tőkevédett, illetve hozamvédett alapok nagyon biztonságosak, ugyanakkor hozamuk messze nem kimagasló. Középtávon 2%-3% közötti nyereséget realizálhatunk ezekkel a termékekkel.

Léteznek továbbá olyan alacsony kockázatú befektetési alapok, melyek nem tőke- vagy hozamgarantáltak ugyan, de a befektetési politikájuknak köszönhetően kevés az esélye annak, hogy veszítsünk a tőkénkből.

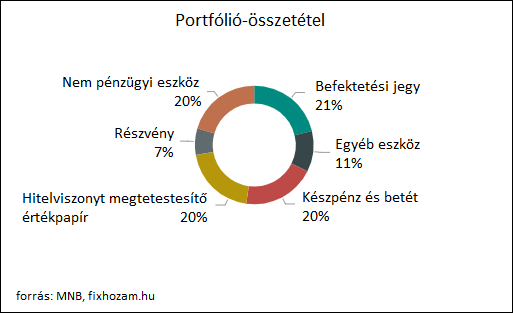

Ezek az alapok főleg hazai és külföldi állampapírokba, bankbetétekbe, és különböző kötvényekbe, kisebb arányban más befektetési alapokba, devizába és értékpapírokba fektetnek.

Javasolt stratégia: diverzifikáció céljából minimum középtávra

8 – Osztalékfizető részvények

A legkockázatosabbak a felsorolt eszközök között, ugyanakkor a legmagasabb várható hozamot kínálják. A részvények alapvetően nagyon kockázatos eszközök, pont a héten írtam egy posztot, mely a tőzsde kockázatait mutatja be.

Az osztalékfizető részvények azonban kevésbé kockázatosak, hiszen évente osztalékot fizetnek a részvényeseknek, ergo egy lehetséges árfolyamcsökkenés mértékét kompenzálhatja az osztalék összege.

Ha viszont megfordítjuk a dolgot, és tegyük fel 5% árfolyamnyereséget realizáltunk, akkor az osztalékhozammal kiegészítve többlet profitot érhetünk el.

Nézzünk meg egy példát. A Magyar Telekom 2020-ban 20 Ft osztalékot fizet részvényenként, ami 5%-körüli hozamnak felel meg. Ha az előbbi gondolatmenetet folytatjuk, akkor 5% árfolyamnyereség és az osztalék együttesen 10% hozamot jelent.

Az elemzésközpont oldalán található egy nagyon részletes összeállítás az osztalékfizető részvényekről, akit érdekel a téma, annak ajánlom, hogy olvassa el.

javasolt stratégia: hosszú távú vagyonépítési stratégia részeként ajánlott

Összefoglalás

Láthatjuk, hogy kockázat és hozam tekintetében még a legbiztonságosabb eszközök is eltérnek egymástól, ezért érdemes kombinálni őket. Egy jól diverzifikált portfólió megvéd minket a váratlan veszteségtől, cserébe valamivel alacsonyabb hozamra számíthatunk.

Ha tetszett a cikk és hasznosnak találod, akkor kedveld be és oszd meg Facebook-on! Várom a véleményeket, tapasztalatokat a hozzászólásokban.

Kapcsolódó cikkek:

- Az időskori NYUGalom DÍJa

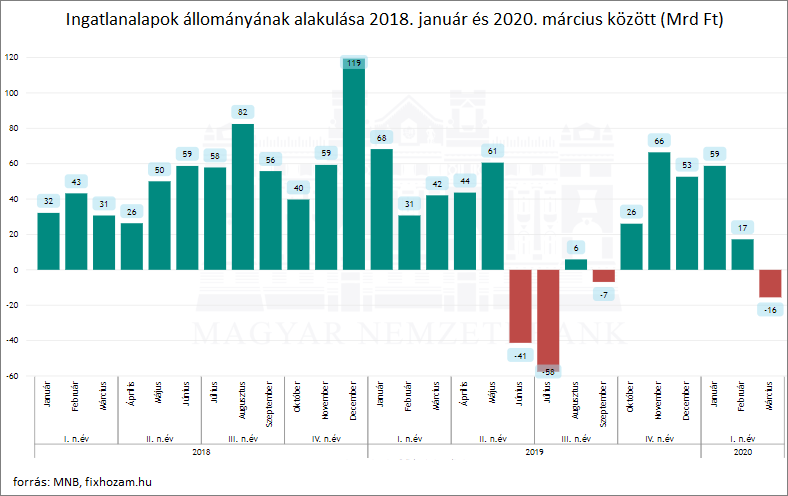

- Visszaestek a hazai ingatlanalapok hozamai

- Top 8 alacsony kockázatú befektetési eszköz

- Így támogassuk gyermekeinket, avagy életünk legjobb befektetése

- Meddig lehet még tartani az alacsony kamatszintet?

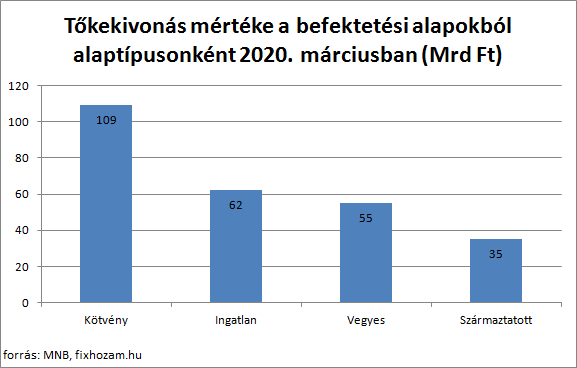

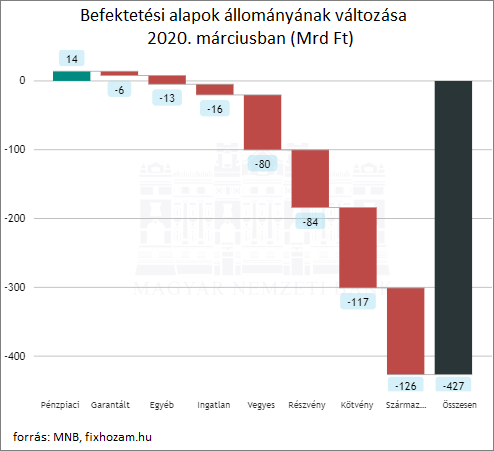

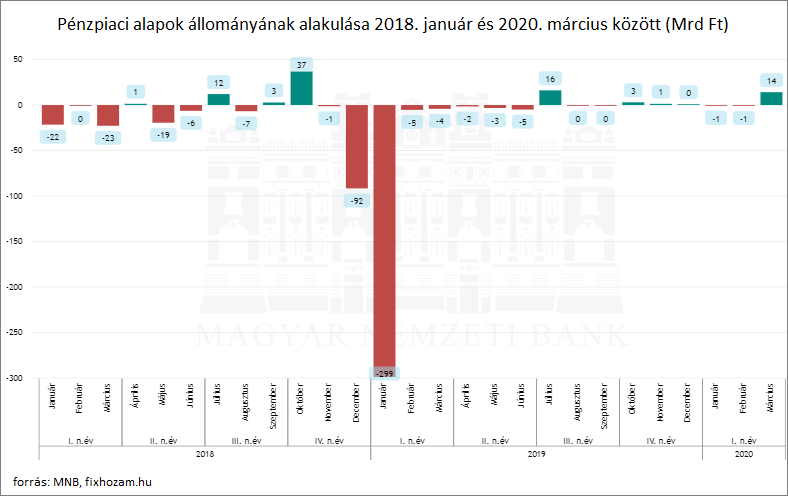

- 427 milliárd forinttal csökkent a befektetési alapok állománya márciusban

- Mekkora tőke szükséges ma ahhoz, hogy megéljünk passzív hozamából?

A cikkben szereplő elemzések, stratégiák és ajánlók nem minősülnek befektetési tanácsadásnak vagy befektetési elemzésnek. Nem adunk ajánlatot befektetésre, értékpapírok jegyzésére, vásárlására vagy eladására. A bejegyzés tartalma a szerző szubjektív véleménye, nem közvetít pénz- vagy tőkepiaci szolgáltatást.

A posztban olvasható információ kizárólag tájékoztató jellegű, a befektetési döntéseket minden felelős személy saját maga hozza meg. Ezeknek a döntéseknek a felelőssége nem hárítható át a fixhozam.hu oldal szerzőjére.