A mai poszt a klasszikus ingatlanbefektetés hozamkalkulációját mutatja be, melynek köszönhetően könnyen összehasonlítható az ingatlanbefektetésből származó nettó hozam más befektetési eszközök hozamaival.

Klasszikus ingatlanbefektetés

A klasszikus ingatlanbefektetés, miszerint vásárolunk egy lakóingatlant, felújítjuk, aztán kiadjuk albérletbe, hagyományos befektetési forma. Az áremelkedést kihasználva extra haszonra tehetünk szert eladáskor.

Ez így elég egyszerűen hangzik, de vannak buktatói az ingatlanbefektetésnek is, az alapszabályokat betartva azonban minimalizálhatjuk a kiadásokat, illetve maximalizálhatjuk a profitot (link). Nem árt érteni az ingatlanokhoz, hogy elkerüljük a pénznyelő „befektetéseket”.

Ahhoz, hogy az ingatlanbefektetés jövedelmező legyen, már a lakásvásárlásnál is nagyon észénél kell lennünk. Utána pedig a következő lépéseket kell gondosan megterveznünk, hogy igazán megérje foglalkozni vele.

Sokan nem is veszik számításba ingatlanvásárlásnál, hogy milyen kiadásokkal jár az ingatlan befektetési célú hasznosítása. Menjünk akkor végig az ingatlanbefektetés költségein.

Ingatlanbefektetéssel járó kiadások

Az első kiadás ugye maga a befektetés, tehát az ingatlan bekerülési költsége. Ennek össze a vételárból és a 4% vagyonszerzési illetékből tevődik össze. Az illetéket abban az esetben nem kell kifizetni, amennyiben a vételárat teljes egészében fedezi egy másik ingatlan egy éven belüli eladásából származó bevétel.

Amennyiben nem fedezi a teljes vételárat a korábbi ingatlan eladásából befolyt összeg, akkor csak a különbözet után szükséges a 4% illetéket megfizetni. Ez egy fontos jogszabály, ugyanis ha azért adjuk el lakóingatlanunkat, melyet befektetési céllal hasznosítottunk, hogy másik, nagyobb értékű ingatlant vásároljunk, akkor ezt a két tranzakciót célszerű egy éven belül lebonyolítani, ellenkező esetben nem jár az illetékfizetés alól a mentesség.

A következő jelentősebb kiadás az esetleges felújítás költsége. Piaci ár alatt megvásárolt, rossz állapotú ingatlan természetes velejárója a felújítás. Magát a felújítást is vehetjük befektetésnek, hiszen egy felújított ingatlan piaci ára a felújítás költségénél többnyire magasabb felértékelődést eredményez.

Végre elérkeztünk oda, hogy kiadhatjuk az ingatlant a bérlőnek, máris újabb kiadás vár ránk: a hirdetés költsége. Ez nagyban függ az adott ingatlan elhelyezkedésétől, vannak olyan kerületek, városrészek, melyekben a meghirdetett albérletek napokon belül elkelnek.

Máshol viszont akár több hétig is szükséges hirdetni a lakást, mire sikerül bérlőt találni. Általánosságban 10-20 ezer forintból már illik tudni kiadni a lakást, a Facebook-nak és ingyenes apróhirdetési oldalaknak köszönhetően az ügyesebbek kevesebből is meg tudják találni az albérlőt.

Az albérletkiadásnak relatíve alacsony adózási vonzata van, nem szükséges hozzá vállalkozói, elég egy adószám, és csak 15% SZJA-t kell fizetni a jövedelem alapján, valamint egy minimális ingatlanadót.

Tehát ha példádul 100 000 forintért adunk ki egy lakást, akkor a havi SZJA-nk nem tételes költségelszámolás alapján a következőképpen alakul: 100 000 Ft X 0,9 X 0,15 = 13 500 Ft.

Lehet választani tételes elszámolást is, ebben az esetben minden kiadást számlával kell igazolni, és ha adott évben nem költünk semmit felújításra, vagy javításra, akkor tulajdonképpen nincs mit levonni a bevételből, tehát az adóalap a bérleti díj 100%-a lesz.

Egyébként is a bérlés ideje alatt keletkezett károkat szinte kivétel nélkül a bérlőnek kell megtéríteni, hiszen ő lakja az ingatlant a kár keletkezésekor, kivéve, ha olyan káreset történik, melyet a biztosító fizet.

Érdemesebb tehát a nem tételes elszámolást választani, ebben az esetben ugyanis a bérleti díj 10%-át lehet mindenféle igazolás, számla nélkül kiadásként elszámolni.

Az ingatlan amortizációját nagymértékben lehet csökkenteni a megfelelő bérlő kiválasztásával. Átlagosan 2-3% körüli értékkel szoktunk számolni az időszakos karbantartási és felújítási költséget illetően.

Végére is értünk az ingatlanbefektetéssel járó kiadások listáján, most akkor számoljuk, hogyan alakul a nettó évesített hozam. A befektetett összeg az ingatlan vételára, az illeték és az első felújítás/átalakítás költségének összegéből tevődik össze.

Ingatlanbefektetés nettó éves hozam kalkulációja

A nyereségünk a nettó bérleti díj hozam, illetve az eladási és a vételár közötti különbségnek, azaz a tőkenövekménynek az összege lesz, utóbbi adómentes, amennyiben 5 éven túl adjuk el az ingatlant.

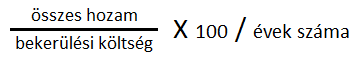

A képlet a következő:

ahol:

- az összes hozam = nettó bérleti díjak és a tőkenövekmény összege

- a bekerülési költség = vételár + illeték + első felújítás összege

Tehát a bérleti díjból származó nettó bevétel és a tőkenövekmény összegét elosztom a befektetett összeggel, ezt megszorzom százzal. Így megkapom a befektetés teljes hozamát százalékban. Ezt elosztva az évek számával kijön az évesített hozam százalékban.

A nettó bérleti díjat úgy számoljuk ki, hogy a bruttó bérleti díjból kivonjuk a fenntartási költségeket, tehát olyan felújítási vagy karbantartási munkák díjait, melyeket az első bérleti díj beérkezése után kellett fizetnünk. Kivonjuk továbbá a befizetett adókat (SZJA + ingatlanadó), így megkapjuk a nettó bérleti díj hozamot.

Nézzünk egy példát: tegyük fel, hogy 30 millió forintért vásároltunk egy 50 nm-es lakást valamelyik megyeszékhelyen, és sikerült kiadni havonta 150 000 Ft-ért. A példa kedvéért 3 millió forintos felújítási költséggel számolunk.

Az ingatlan bekerülési költsége tehát a fenti példa szerint 30 millió forint (vételár) + 3 millió forint (felújítás költsége)+ 1 200 000 (4% illeték) Ft = 34 200 000 Ft.

Tegyük fel, hogy 6 évig adtuk ki, és 3 év után cseréltünk bérlőt, akinek már sikerült 180 000 Ft-ért kiadni. Az összes bruttó bérleti díj, amit az albérlők összesen fizettek a hat év alatt 11 880 000 Ft.

Ebből vonjuk ki az SZJA-t és az ingatlanadót, valamint kétszeri felújítás költségét. Ez 1 693 800 és 2 000 000, tehát a nettó bérleti díj hozamunk 8 186 200 Ft. Példánkban a 30 millióért vásárolt ingatlant sikerült eladni 35 millióért. Ez 2,7%-os éves felértékelődést feltételez. Az összes nettó nyereségünk így 13 186 200 Ft.

Ezt a nettó nyereséget elosztva a bekerülési költséggel, megszorozva százzal és elosztva az évek számával 6,43% éves nettó hozamot kapunk, ami teljesen reális, megfelel a mai piaci viszonyoknak.

Az ingatlan eladásánál szintén számos hibalehetőség merül fel. Ha nem vagyunk elég körültekintőek, több milliót is bukhatunk. Kulcsfontosságú odafigyelni a részletekre, hogy minél magasabb áron és minél rövidebb időn belül tudjuk értékesíteni az ingatlant.

A fenti képlet alapján könnyedén tudunk egy becsült kalkulációt végezni a kiszemelt ingatlanok várható hozamát illetően. A vételár ugye ismert, a felújítás költségét is meg tudjuk becsülni. A környék átlag albérletárait különböző ingatlanportálokon megtaláljuk.

Összegzés

Az évesített nettó hozam kiszámítása nem bonyolult és ennek ismeretében könnyen összehasonlíthatjuk ingatlanbefektetésünk nettó hozamát más befektetési termékek hozamaival, például az állampapírokéval, a befektetési alapokéval, bankbetétekével, és egyéb termékekével.

Ha tetszett a cikk és hasznosnak találod, akkor kedveld be és oszd meg Facebook-on! Várom a véleményeket, tapasztalatokat a hozzászólásokban.

Kapcsolódó cikkek:

- Mit kínálhat egy irodaház a cégek számára?

- Piaci résztvevők, stratégiák és megtérülésük az ingatlanpiacon

- Veszélyben a lakóingatlan befektetések hozama Magyarországon

- Hogyan zajlik az ingatlan adás-vétel az USA-ban?

- Home Staging: milliókat hagysz a vevőd zsebében eladásnál, ha nem alkalmazod!

- Hogyan számoljuk ki ingatlanbefektetésünk nettó évesített hozamát?

- Megéri most amerikai lakóingatlanba fektetni?